高配当株_投資実績(2024年2月)

概況(2024年2月)

※先月(2024/1)の記事はこちらです。

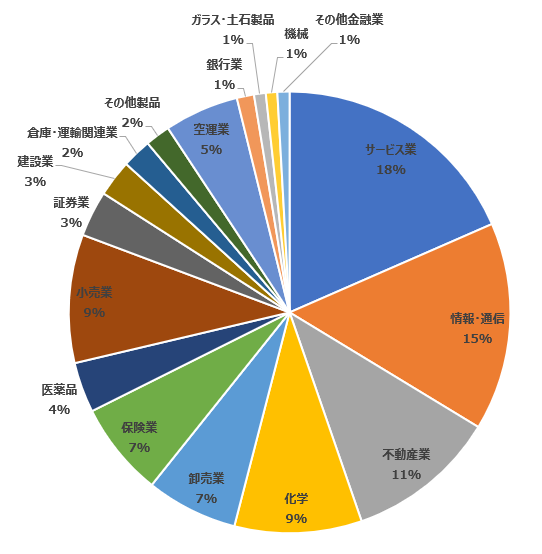

2024/3/1時点でのポートフォリオは以下のとおりです。

(時価ベースでの割合)

2月は高配当株投資のための購入資金があまりない状態でしたので、新規購入はありませんでした。一方、2月はTOB対象となったベネフィット・ワンを市場で売却したため、保有銘柄数は1件減少しました。

売却したベネフィット・ワンの業種はサービス業であり、全体のポートフォリオに占める割合が大きかったため、サービス業の株価割合が先月の31%から18%まで減少し、その影響で他のセクターの割合が増加しました。

保有銘柄数は38で、目標の50まであと12銘柄でした。(前月比-1件)

配当利回り(2024年2月)

簿価ベース:4.88%(2024/2/10)→4.57%(2024/3/1)

- 簿価ベース配当利回りを押し上げていたベネフィット・ワンを売却

- 保有している株価はほぼ横ばい

の理由より、配当利回りは減少しました。

時価ベース:2.89%(2024/2/10)→3.03%(2024/3/1)

- 時価ベース配当利回りを押し下げていたベネフィット・ワンを売却

により、相対的に時価ベースの配当利回りは増加しました。

2024年2月の配当金と内訳

2月は配当金対象の銘柄がありませんでした。

2024年2月に買付を行った銘柄

2月は新規の買付は行いませんでした。

一方、TOB対象となったベネフィット・ワンを売却した資金があるため、ひとまず現金割合の最低ラインは確保できている状態です。2月は1月に引き続き、かなり株価の上昇トレンドがあり、高配当株銘柄で買えそうなものがかなり少なくなっている状況ですので、無理に追加での買付は行わず、本当に良い銘柄があったときのみ買付を行う予定です。

2024年2月 日本株(高配当株)の市況

2024年2月の日経平均は、2024/1末の終値36,286円から39,208円で2,922円(+8.05%)上昇し、2023年10月以来の高水準でした。

※アメリカのS&P500は1.59%の上昇でした。

また、1月23日には日経平均がバブル崩壊後の最高値を更新する36,900円台まで上昇し、年初から株式市場は右肩上がりの絶好調の状況でした。この理由としてはいくつか考えられますが、以下のようなことが要因ではないかと思います。

- 円安: 2024年1月末は147円だったドルが、2月末には150円になり、2.04%の円安となったため、先月に引き続き日経平均を押し上げる要因になっていると思われます。

- 欧米株市場の高騰: アメリカのS&P500指数は、2月14日に史上最高値となる5,000ポイントを突破しました。これは、2023年12月末時点から約10%の上昇となります。また、イギリスのFTSE100指数は、2月15日に8,000ポイント台に乗せ、これは2022年1月以来の高値となりました。

くわえて、ドイツのDAX指数も2月16日に16,000ポイント台を突破し、2021年11月以来の高値となりました。

こういった市況であったため、先月に引き続き、高配当株投資となり得る銘柄もかなり株価が上がっており、そのため配当利回りが低下する、という事態がおこり、買えそうな銘柄がなかなか見つからない、という状況が続いていました。

このため、無理に高配当株を買うということはせず、今なキャッシュポジションを手厚くし、買い時を待つというスタンスとしています。

2024年3月 の見通しと投資の方向性

あくまで個人の意見ですが、日経平均は3月いっぱいももう少し上がるのではないかと予想しています。先月の記事でも触れましたが、日本銀行が2024年4月に長短金利操作(イールドカーブ・コントロール、YCC)の撤廃と、マイナス金利政策の解除を行う見通しです。

※(追記)3月19日にYCC撤廃とマイナス金利の撤廃が行われました

これが実行されると金利上昇局面となるため、一般的には株式は一定程度値下がりするという傾向になる見込みですが、最近は株式と債券が反比例の関係で動かないような現象も動いており、不確定要素が多い状態です。

(参考)債券の金利上昇と株価の下落について

まず、大前提としてあくまでこれは一般的な例ですので、必ずしもこのような株価の動きをするというわけではありません。現に最近では金利上昇と株価の上昇が同時に起こっている場面もあります。

1. 企業の資金調達コスト増加による業績悪化

金利が上昇すると、企業にとって資金調達コストの増加を意味します。企業は設備投資や事業拡大のため、資金を借り入れや債券の発行にて調達することが多く、金利上昇によって利息の負担が大きくなります。特に、借入金比率の高い企業は影響を受けやすく、業績悪化につながる可能性があります。

2. 投資資金が株式から債券へ流れる可能性

金利上昇によって債券の投資魅力度が向上すると、株式から債券へ資金を移す投資家が増える可能性が高くなります。これは、株式市場全体の需給関係を悪化させ、その結果として株価下落につながります。

3. 割引率の上昇

株式の価格(価値)は、将来の利益を現在価値に割引いて算出します。金利上昇は割引率の上昇を意味し、将来の利益の現在価値が低くなるため、株価が下落します。

割引率については、こちらも参照ください。

割引率(引用元:野村証券 証券用語解説集)

これらの要因が複合的に作用することで、債券の金利上昇と株式の値段下落の間には相関関係が生じていると考えられます。